Die Deutschen sind Europameister bei der Nutzung von Onlinebanken: Jeder Siebte der Befragten (14 Prozent) gab an, dass er bereits ein Konto bei einer reinen Digitalbank hat, 27 Prozent möchten ein Girokonto einer solchen Bank nutzen. Das ist europaweit Spitze, gefolgt von Italien (11 Prozent) und Spanien (10 Prozent), während die Schweizer (4 Prozent) und die Briten (3 Prozent) noch vergleichsweise zurückhaltend bei der Nutzung reiner Digitalbanken sind. Dies ist das Ergebnis einer aktuellen Studie von TNS Kantar im Auftrag von Mastercard, die heute im Rahmen der Money 20/20 Konferenz in Amsterdam veröffentlicht wird.* Die Studie untersucht die Nutzung von digitalen Angeboten im Finanzbereich in elf europäischen Ländern und erfragt die Akzeptanz von neuen Diensten, die durch die Open Banking-Initiative der EU möglich werden.**

Innovationen müssen im Finanzsektor schnell vorangetrieben und kundenorientierte Services entwickelt werden

Getrieben durch das veränderte Kundenverhalten befindet sich die Finanzbranche in einer Umbruchphase mit nie da gewesenen Herausforderungen für die einzelnen Institute, die alleine kaum zu bewältigen sind. So ist auch ein Großteil der Deutschen der Meinung, dass es gute Gründe gibt, warum digitale Player mit Unternehmen wie Mastercard kooperieren. Genannt wurden zum Beispiel die innovativen Produkte oder die sichere und benutzerfreundliche Technologie. Allein in Europa konnte Mastercard in den letzten zwei Jahren die Anzahl seiner Partnerschaften mit Banken und Fintechs mit starkem Digital-Fokus mehr als verdoppeln. Heute vertrauen mehr als 60 dieser Digital Player auf das technologische Know-how von Mastercard, die globale Infrastruktur, das weltweite Netzwerk zu Finanzinstituten und die Fähigkeit, digitale Lösungen anzubieten. Die Bandbreite der Partner reicht von reinen Digital Playern wie N26, Monzo, Revolut, Holvi oder boon bis hin zu digitalen Lösungen etablierter Institute wie der Deutschen Bank.

Kunden erwarten auch von etablierten Banken mehr digitale Services

Durch die verstärkte Nutzung von digitalen Banking-Dienstleistungen und Apps erwarten die Kunden auch von den etablierten Banken, dass sie ähnliche Services anbieten können. Die drei Dinge, die deutsche Kunden bei ihrer Bank zuerst verändern würden, wären, dass ihre Dienste überall verfügbar sowie einfach zu bedienen sind (31 Prozent), Echtzeit-Kostenkontrolle und -transparenz (23 Prozent) und mehr Flexibilität (21 Prozent), zum Beispiel durch 24-Stunden-Betreuung und den Verzicht auf Langzeitverträge.

Peter Bakenecker, Divisional President Deutschland und Schweiz von Mastercard, sagt: „Die Studie unterstreicht, dass digitales Banking für die meisten Europäer Alltag geworden ist. Die Kunden wollen digitale Produkte, die einfach zu bedienen und gleichzeitig sicher sind. Wir setzen auf starke Partnerschaften, um bei der digitalen Transformation die besten Ergebnisse zu erzielen, und sind stolz darauf, dabei der bevorzugte Partner für immer mehr Marktteilnehmer zu sein. Wir sind in der Lage, den Karteninhabern unser globales Netzwerk mit den neuesten Technologien zur Verfügung zu stellen, um allen Beteiligten höchste Sicherheitsstandards bei der Nutzung digitaler Zahlungslösungen zu gewährleisten.“

Die Debit Mastercard erfüllt diese modernen Kundenanforderungen. Da alle Beträge direkt am Konto abgebucht werden, hat der Karteninhaber stets die volle Transparenz über seine Ausgaben. Die Debit Mastercard kann global an 44,4 Millionen Akzeptanzstellen genutzt werden – auch für Online-Einkäufe und etwa in Mobile Wallets oder anderen mobilen Zahlungslösungen, um so schnell und einfach mit dem Smartphone zu bezahlen.

Eine besonders innovative Variante, die virtuelle Debit Mastercard, konnte in Deutschland schon mit zwei Partnern realisiert werden: bei der Kooperation mit PayPal können Nutzer mit Android-Smartphones und einem PayPal-Account seit Oktober letzten Jahres Google Pay nutzen und weltweit an allen kontaktlosen Mastercard-Akzeptanzstellen zahlen. Das funktioniert mit der virtuellen, digitalisierten Debit Mastercard, die automatisch im Hintergrund ausgegeben und mit dem PayPal-Konto verbunden wird und dann als Zahlungsquelle für Einkäufe über Google Pay dient.

Eine ähnliche Kooperation gibt es mit der Deutschen Bank seit dem Start von Apple Pay im Dezember 2018, um allen Kontoinhabern mit entsprechenden Geräten Apple Pay zu ermöglichen. Auch wenn die Kontoinhaber bisher keine Mastercard besitzen, können sie mit einer virtuellen Debit Mastercard, die in der Banking App generiert wird (Instant Issuing), mit ihren Apple-Geräten schnell und einfach an allen kontaktlosen Mastercard-Akzeptanzstellen weltweit zahlen.

30- bis 49-Jährige nutzen am häufigsten digitale Banking-Angebote

30- bis 49-Jährige nutzen am häufigsten digitale Banking-Angebote

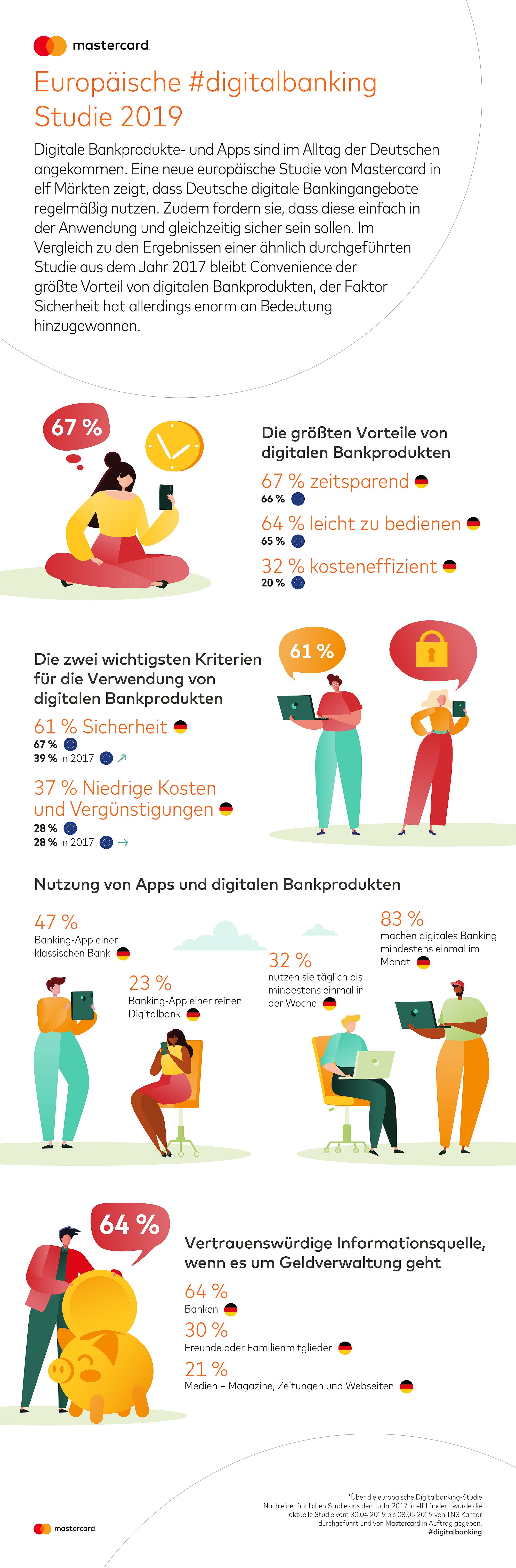

Die 30- bis 49-Jährigen sind die Generation der „Heavy User“, die digitale Banking-Angebote oder Apps täglich bis mindestens einmal in der Woche nutzen (41 Prozent in Europa, 34 Prozent in Deutschland). Über alle Altersgruppen hinweg verwenden die Russen diese digitalen Angebote besonders eifrig (60 Prozent), gefolgt von den Polen (56 Prozent) und den Niederländern (53 Prozent). In Deutschland nutzt knapp ein Drittel der Befragten (32 Prozent) digitale Banking-Angebote oder Apps täglich bis mindestens einmal in der Woche, in Frankreich und Italien nur 25 Prozent.

Insgesamt sagten in Deutschland nur noch 14 Prozent, dass sie überhaupt kein digitales Banking (online oder mobil) betreiben, in Europa sogar nur acht Prozent. Vier von fünf Deutschen (83 Prozent) machen laut der Studie zumindest einmal im Monat eine Transaktion mit einer digitalen Anwendung.

Kunden schätzen den Komfort von digitalem Banking, verlangen aber mehr denn je Sicherheit

Während das Bankwesen digitaler und vernetzter wird, spielt Sicherheit für die Menschen eine immer größere Rolle: Knapp zwei Drittel der Deutschen (61 Prozent) nennen Sicherheit als wichtigstes Kriterium für die Nutzung von digitalen Banking-Angeboten. Damit liegen sie knapp unter dem europäischen Durchschnitt. (67 Prozent). In einer ähnlichen Studie vor zwei Jahren sagten dies nur 39 Prozent der Befragten in Europa. Die Bedeutung von Convenience nimmt für die Europäer als Kriterium für die Nutzung solcher Angebote ab (von 43 Prozent im Jahr 2017 auf 33 Prozent im Jahr 2019), bei den Deutschen sind es nur 17 Prozent. Mehr Wert legen sie auf niedrige Kosten und Vergünstigungen (37 Prozent) – besonders ältere Generationen (41 Prozent der 50- bis 69-Jährigen und 44 Prozent der über 70-Jährigen), während dies nur 26 Prozent der jüngeren Befragten (18- bis 29 Jahre) angeben.

Der Komfort bleibt aus Sicht der Deutschen jedoch weiterhin der größte Vorteil digitaler Banklösungen, da sie zeitsparend (67 Prozent) und einfach zu bedienen sind (64 Prozent). Diese beiden Faktoren sind auch der Grund, warum die Mehrheit (59 Prozent) der Meinung ist, dass die Nachfrage nach mobilen Finanzlösungen in Zukunft steigen wird.

Kunden sind wechselwillig

Wenn es um die Zukunft der Banken geht, sagen immer mehr Europäer, dass sie den Wechsel zu einer digitalen Bank in Betracht ziehen (von 49 Prozent im Jahr 2017 auf 54 Prozent im Jahr 2019). Verbraucher im Alter von 18 bis 29 Jahren zeigen ihren Banken gegenüber am wenigsten Loyalität: 63 Prozent der Europäer und 56 Prozent der Deutschen ziehen in dieser Altersklasse einen Wechsel in Erwägung. In Ungarn ist die Wechselwilligkeit im Moment am höchsten: 28 Prozent spielen mit dem Gedanken bereits in den nächsten zwölf Monaten zu einer reinen Digitalbank zu wechseln, gefolgt von Italienern (20 Prozent) und Briten (18 Prozent). Der europäische Durchschnitt liegt bei 13 Prozent, in Deutschland sind es mit zehn Prozent etwas weniger.

In drei Monaten wird die Open Banking-Initiative der EU verbindlich: Die Mehrheit weiß bislang sehr wenig darüber, fast jeder Dritte wünscht sich allerdings Services, die durch die Initiative ermöglicht werden

Ab September 2019 verpflichtet die PSD2-Richtlinie die Banken in der EU ihre Schnittstellen für Drittanbieter zu öffnen. Dies ermöglicht es, Anbietern von Apps und anderen autorisierten Drittanbietern auf die Informationen von Banken zuzugreifen und den Kunden so neue digitale Services anzubieten – immer mit ausdrücklicher Zustimmung des Kunden. Wie die Studie zeigt, ist den meisten Deutschen (88 Prozent) diese Open Banking-Initiative nicht bekannt oder sie wissen nur wenig darüber. Am besten informiert sind im europaweiten Vergleich die Briten: 27 Prozent sagen, dass sie ein gutes Verständnis von Open Banking besitzen, in Ungarn sind es nur sechs Prozent, im europäischen Durchschnitt 16 Prozent.

Dennoch wünschen sich immer mehr Menschen neue digitale Dienste, die durch Open Banking ermöglicht werden und ihrer digitalisierten Lebenswelt entsprechen: Während 13 Prozent der Europäer bereits eine mobile App verwenden, die die Finanzen von mehreren Bankkonten zusammenführt und verwaltet, würde fast die Hälfte (43 Prozent) so eine App nutzen. Bei Bulgaren (62 Prozent), Russen (60 Prozent), Polen (48 Prozent) und Spaniern (47 Prozent) ist die Bereitschaft besonders hoch, Deutsche sind mit 29 Prozent noch vergleichsweise zurückhaltend.

Banken sind mit Abstand die vertrauenswürdigste Informationsquelle, wenn es um die Verwaltung von Geld geht

Vertrauen und Sicherheit sind wichtige Säulen von Open Banking. Dabei besitzen Banken den Vorteil, dass sie bei weitem die vertrauenswürdigste Quelle sind, wenn es um die Verwaltung von Geld geht. Für viele Deutsche (64 Prozent, im europäischen Durchschnitt sind es 70 Prozent) sind die Banken die bevorzugte Anlaufstelle bei Geldfragen. Das höchste Vertrauen genießen Banken in Bulgaren (80 Prozent), am wenigsten vertrauen die Briten (59 Prozent) auf die von Banken bereitgestellten Informationen. 30 Prozent der deutschen Befragten vertrauen ihren Freunden oder der Familie, wenn es um Informationen zur Geldverwaltung geht, bei der Altersgruppe der 18- bis 29-jährigen sind es sogar 41 Prozent, bei der Generation 70 plus hingegen nur 17 Prozent. Bei den Frauen sind es immerhin 34 Prozent, die ihre Freunde und Familie fragen, bei den Männern nur 26 Prozent. Dafür geben 27 Prozent der deutschen Männer an, dass sie vertrauenswürdige Informationen zur Geldverwaltung über die Medien beziehen, bei den Frauen sind es nur 15 Prozent (im Durchschnitt 21 Prozent der Deutschen). Als weitere vertrauenswürdige Informationsquellen nannten die deutschen Befragten Vermögensberatungen (11 Prozent) und Arbeitskollegen (8 Prozent). Apps und Social Media (jeweils 7 Prozent) landen auf dem unteren Ende der Vertrauensskala.

*Mastercard bei der Money 2020 Europe: Trusted Life Connections

Vom 3. bis 5. Juni ist Mastercard mit einem Stand auf der diesjährigen Money 20/20 Europe in Amsterdam präsent (Standort: The RAI , Main Hall, B50). Mastercard bietet interaktive Demos, die zeigen, wie die innovativen Produkte und Dienstleistungen von Mastercard helfen, vertrauensvolle Beziehungen aufzubauen. Die Verbraucher erhalten so Bezahllösungen, die ihnen Wahlmöglichkeiten geben und so einfach wie sicher sind.

Verschiedene Führungskräfte von Mastercard sprechen auf der Money 20/20 zu Themen wie Open Banking, Strong Customer Authentication oder Kooperationen mit Fintechs und stehen auch für Pressegespräche zur Verfügung. Mehr Informationen finden Sie hier.

**Über die europäische Digital-Banking-Studie

Nach einer ähnlichen Studie aus dem Jahr 2017 in elf Ländern wurde die aktuelle Studie vom 30.04.2019 bis 08.05.2019 von TNS Kantar im Auftrag von Mastercard durchgeführt. 11.014 Personen aus den folgenden elf Märkten haben an der Befragung teilgenommen: Bulgarien (1000), Deutschland (1002), Frankreich (1000), Großbritannien (1000), Italien (1001), Niederlande (1001), Polen (1001), Schweiz (1004), Spanien (1004), Russland (1001) und Ungarn (1000).

Bildquellen

- Studie 2019: Mastercard Deutschland

- Banking: pixabay.com © AhmadArdity (CC0 Public Domain)